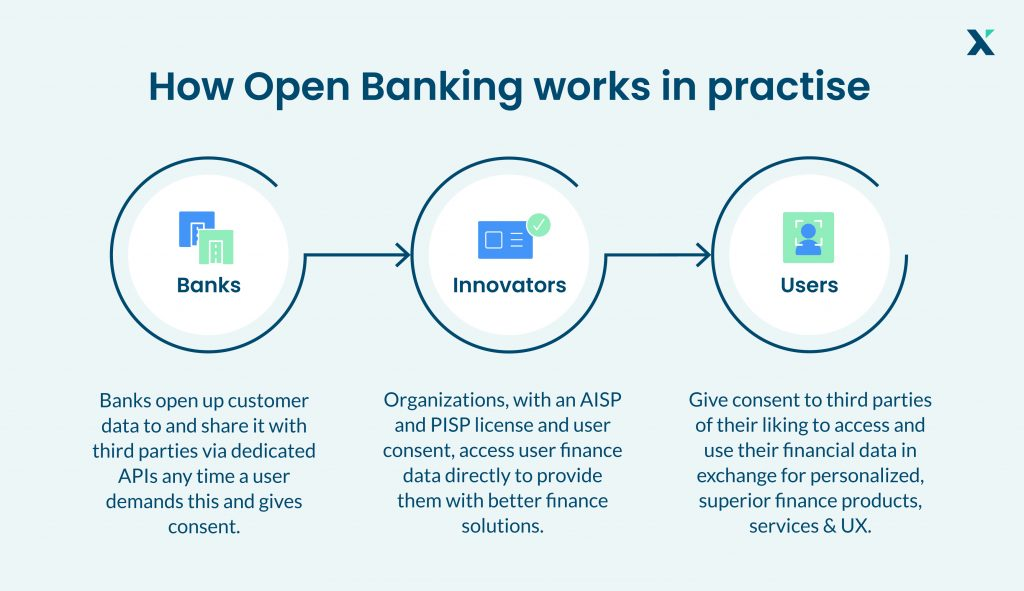

Unter Open Banking versteht man die Praxis, Drittanbietern von Finanzdienstleistungen mit Hilfe von APIs Zugang zu den Finanzdaten der Bankkunden zu gewähren.

Traditionell konnten nur Sie und die Bank auf die Finanzdaten zugreifen, aber mit Open Banking können auch Drittanbieter einen Teil dieser Finanzdaten nutzen und neue Funktionen in ihre Anwendungen implementieren, um die Benutzerfreundlichkeit zu verbessern.

Wie funktioniert Open Banking?

Open Banking funktioniert, indem die Finanzdaten eines Kunden auf sichere Weise einem Drittanbieterdienst zur Verfügung gestellt werden, beispielsweise einer Zahlungsanwendung oder einem Finanzanalysetool.

Mit Hilfe von Open Banking können Sie mit Anwendungen von Drittanbietern Zahlungen tätigen, Prämien erhalten und Ihre Transaktionen analysieren.

Es gibt einige Variationen von Open Banking auf der ganzen Welt. In einigen Teilen der Welt ist es reguliert, in anderen wird es von der Industrie betrieben.

Das beste Beispiel für Open Banking ist der UPI-Dienst (Unified Payments Interface) in Indien. Er ermöglicht es Nutzern, mehrere Bankkonten über eine einzige mobile Anwendung zu verwalten und auch sofortige Transaktionen in Echtzeit durchzuführen.

Was ist eine Open Banking API?

Eine Open Banking API ist ein sicherer Kanal, über den Banken und andere Finanzinstitute Kundendaten mit Drittanbietern austauschen können. Sie ist ein Gateway für die nahtlose Übertragung von Daten, ohne die Sicherheit zu beeinträchtigen.

Vorteile von Open Banking API

Es gibt nicht nur einen einzigen Nutznießer von Open Banking APIs. Sie kommen Kunden, Banken, Finanzinstituten und Unternehmen gemeinsam zugute.

Hier sind einige der Vorteile von Open Banking APIs:

- Personalisierung: Sie ist für Unternehmen nützlich, weil sie die Daten über die Kunden in ein personalisiertes Erlebnis umwandeln können.

- Kundenerlebnis: Die Verbraucher profitieren davon, weil Innovation und Wettbewerb zu besseren Dienstleistungen führen.

- Höhere Konversionsrate: Personalisierung und ein großartiges Kundenerlebnis führen zu einer höheren Konversionsrate bei Unternehmen.

- Persönliche Finanzen: Mit verschiedenen Finanztools, die von Drittanbietern zur Verfügung gestellt werden, können Nutzer fundierte Entscheidungen treffen und ihre Ausgaben sinnvoll gestalten.

- Geringere Servicekosten: Davon profitieren die Kunden aufgrund des Wettbewerbs auf dem Markt.

- Sicherheit: Die Daten werden sicher zwischen einem Finanzdienstleister und dem Dateninhaber über robuste APIs übertragen.

Schauen wir uns also einige Open Banking APIs an und sehen wir, was sie zu bieten haben.

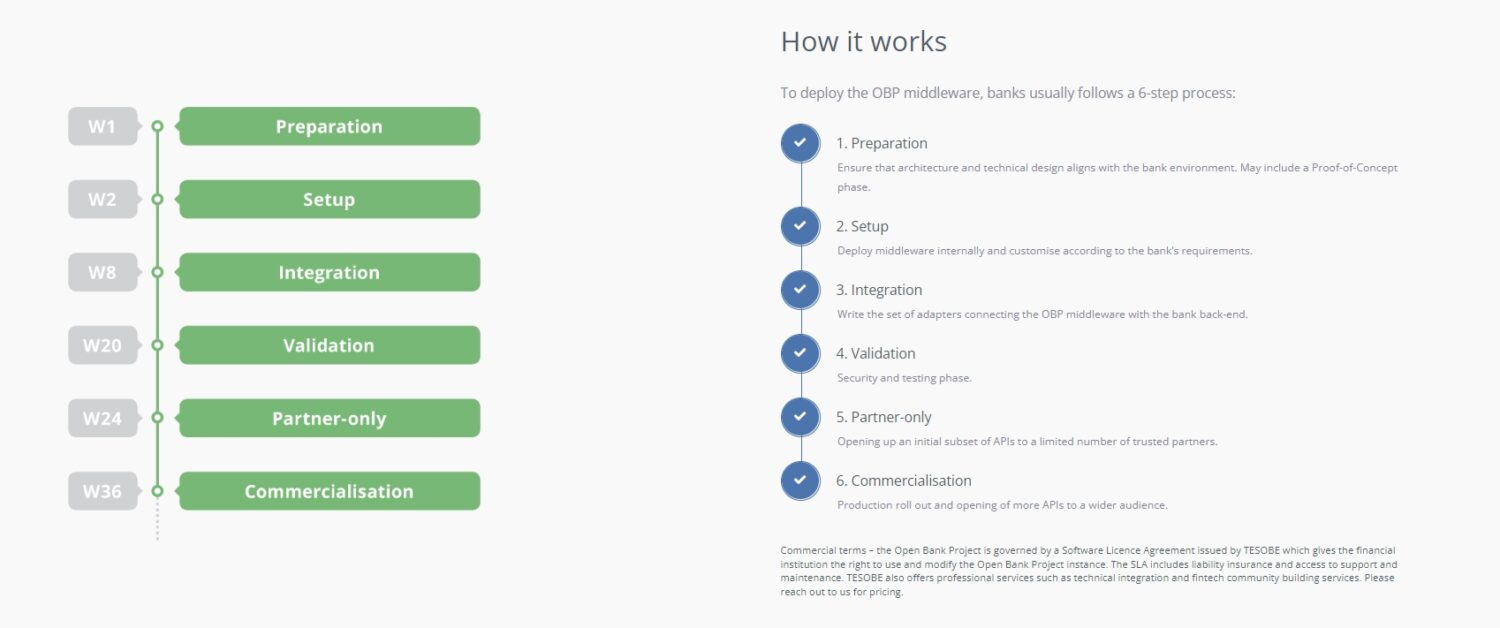

Open Bank Projekt

Das Open Bank Project ist eine Sammlung von Open-Source-APIs, die von über 11.000 Entwicklern und Fintech-Unternehmen genutzt werden. Es wurde mit Blick auf Fintech-Entwickler erstellt und bietet Zugang zu verschiedenen Tools für eine bessere Produktivität der Entwickler.

Einige der APIs, die im Rahmen des Open Banking-Projekts zur Verfügung stehen, sind:

- Konten – Sie können auf die Liste der Konten und deren Saldo zugreifen.

- Transaktionen – Die Transaktionshistorie wird Ihnen über diese API zur Verfügung gestellt.

- Zahlungen – Sie können darüber Zahlungen veranlassen.

- KYC – Führen Sie KYC (Know Your Customer) über diese API durch.

Sie unterstützt regionale Open-Banking-Standards und Frameworks wie UK Open Banking & Berlin Group.

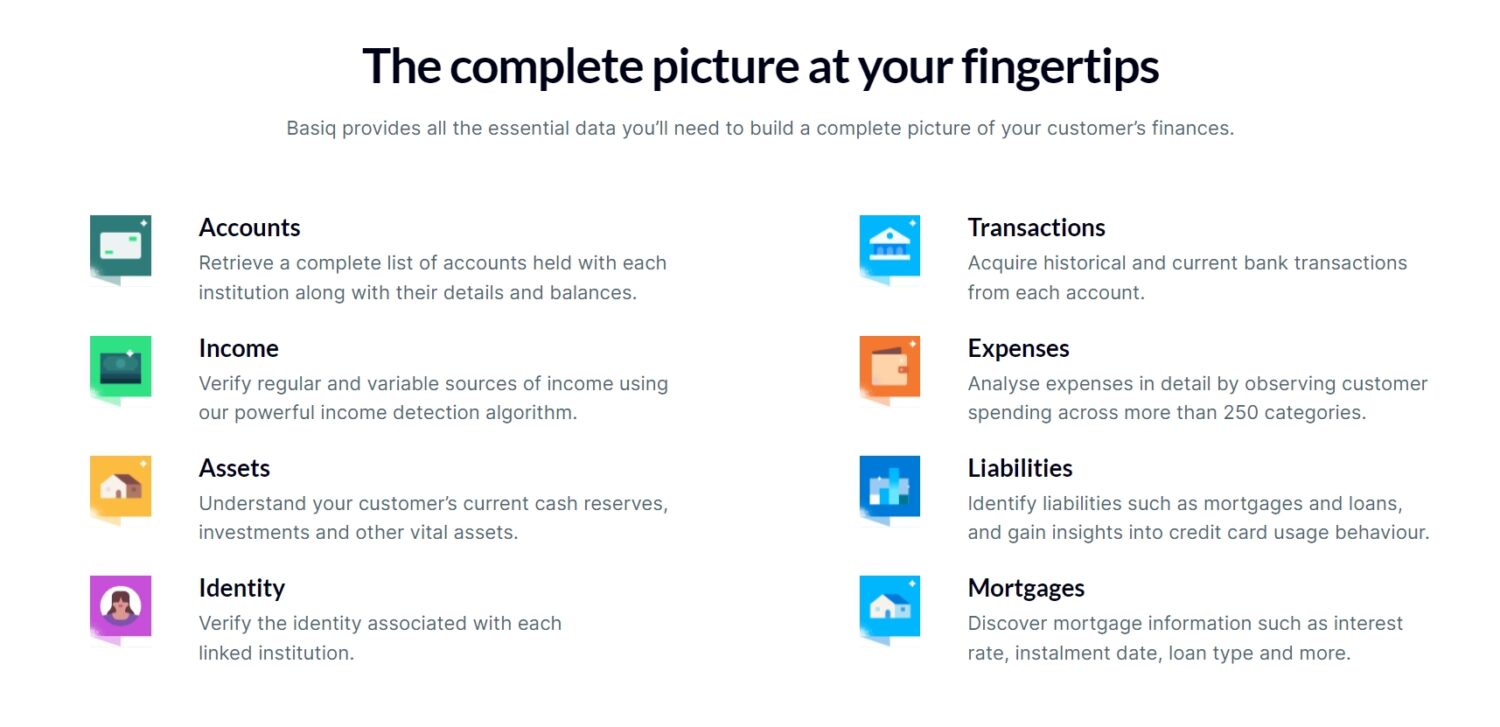

Basiq

Basiq ist eine Plattform, mit der Sie über eine einzige API auf die Finanzdaten von Nutzern zugreifen können. Dies geschieht auf eine CDR (Consumer Data Rights) konforme Weise. CDR ist ein von der australischen Wettbewerbs- und Verbraucherkommission (ACCC) betriebenes System, das es Verbrauchern ermöglicht, sicher auf die Daten zuzugreifen, die Unternehmen über sie besitzen, und diese weiterzugeben.

Basiq ist nur in Australien und Neuseeland verfügbar und unterstützt 146 Finanzinstitute. Hier finden Sie einige der Funktionen der Basiq-API:

- Sichere Verbindung zu Daten – CDR-Konformität macht die API sicher und zustimmungspflichtig.

- Echtzeit-Dashboard – Rufen Sie Bankgeschäfte und Kontostände bei Bedarf ab.

- Finanzielle Einblicke – Analysieren Sie Ausgaben, Vermögenswerte und Verbindlichkeiten.

Sie erhalten Daten zu Konten, Transaktionen, Ausgaben, Einnahmen, Vermögen, Verbindlichkeiten, Hypotheken und der Identität eines Nutzers.

Finicity

Finicity ist eine offene Banking-Plattform von Mastercard. Seine offenen Banking-APIs geben dem Kunden die Kontrolle über seine Daten und sorgen so für mehr Sicherheit. Sie unterstützt mehr als 10.000 Finanzinstitute in den USA.

Die Finicity-API unterstützt die Verwaltung von:

- Konten

- Vermögenswerten

- Kontoauszüge

- Zahlungen

- Portfolios

- Berichte

- Transaktionen

- Analysen und Attribute

- Institutionen

Darüber hinaus kann es auch Studentenkredite verwalten. Laut Mastercard “modernisiert die Open-Banking-Plattform von Finicity das Ökosystem der Studentendarlehen mit nahtlosem Zugang zu hochwertigen, normalisierten, umfassenden Studentendarlehensdaten in Echtzeit.”

Die Integration von KI und Deep Learning, um anspruchsvolle Erkenntnisse zu gewinnen, ist das Hauptmerkmal der Open-Banking-Plattform von Finicity.

Plaid

Plaid ist ein Fintech-Tool, das es Unternehmen ermöglicht, über APIs sicher auf die Finanzdaten ihrer Kunden zuzugreifen und im Gegenzug von den Unternehmen, die es nutzen, eine Gebühr zu erhalten.

Es agiert wie eine Middleware zwischen Unternehmen und Banken. Venmo, Chime, Dave und andere Endbenutzeranwendungen nutzen Plaid, um ihren Nutzern Finanzdienstleistungen anzubieten.

Plaid steht derzeit mit über 11.000 Finanzinstituten in den USA, Kanada und Europa in Verbindung. Und so funktioniert es:

Sie können Plaid für die folgenden Funktionen nutzen, die es bietet:

- Verbraucherzahlungen

- Bank-Anmeldung

- Verwaltung von Krediten

- Rechnungszahlungen für Unternehmen

- Persönliche Finanzverwaltung

Plaid ist für Entwicklungszwecke kostenlos, bietet aber auch einen Pay-as-you-go-Preisplan sowie einen individuellen Preisplan.

Tink

Tink ist eine offene Banking-Plattform mit Sitz in Europa, die Unternehmen, Banken und Fintech-Startups Zugang zu den Finanzdaten von Verbrauchern bietet. Sie ermöglicht es ihnen, innovativere und bessere Finanzdienstleistungen zu entwickeln, um Kunden zu gewinnen.

Tink wurde 2012 gegründet und später, im Jahr 2022, von Visa übernommen.

Banken können durch die Nutzung von Tink die folgenden Vorteile erzielen:

- Gewinnung neuer Kunden

- Engagement erhöhen

- Verbesserte Geldvergabe

Neben dem Bankwesen bietet Tink auch andere Anwendungsfälle in Branchen wie Kreditvergabe und Zahlungsverkehr. Tink bietet nur eine API, die für die Verwaltung von Bankkonten in Endbenutzeranwendungen ausreicht. Außerdem ist es PSD2-konform.

Tink unterstützt über 3400 Banken und Finanzinstitute und rund 10.000 Entwickler nutzen die API.

Tink bietet eine Demo seines Front-End-SDK, mit der Sie verschiedene Dienste ausprobieren können.

Truelayer

Truelayer ist eine API-Plattform für Entwickler, die offene Bankdienstleistungen für Fintechs anbietet. Sie fasst die APIs verschiedener Banken zusammen und kombiniert sie zu einer einzigen API, die Unternehmen nutzen können.

Die API von Truelayer ist in mehrere Produkte unterteilt:

- Zahlungsverkehr-API

- Daten-API

- Verbindungen API

- Anmeldung API

- Verifizierungs-API

Sie ist in Großbritannien, Europa und Australien verbreitet und macht 50% des Open-Banking-Verkehrs in Großbritannien, Spanien und Irland aus.

Abschließende Worte

Open Banking APIs verwenden einen modernen Ansatz, um Daten für den Verbraucher darzustellen, anstatt das traditionelle Bankgeschäft. Sie ermöglichen es verschiedenen Unternehmen, innovativ zu sein und miteinander zu konkurrieren, was letztendlich zu besseren Produkten und Dienstleistungen führt.

Sicherheit und regionale Konformität sind die wichtigsten Punkte, die Sie bei der Auswahl einer Open Banking API beachten müssen. Dies hängt auch vom Anwendungsfall Ihrer Anwendung ab.

Sehen Sie sich als nächstes die besten APIs für Händler zur Integration in Finanzprodukte an.