La vérification de l’identité des clients et des entreprises est un processus standard de gestion des risques avant de faire des affaires avec un tiers. Grâce à la numérisation de l’identité personnelle et professionnelle, la plupart des étapes de la validation KYC sont disponibles en ligne.

Les exigences légales, telles que le respect de la loi contre le blanchiment d’argent (AML), les politiques de gestion des risques de l’entreprise, etc., imposent l’utilisation de la connaissance du client (KYC) dans les instituts financiers. Il y a quelques années, les institutions financières recrutaient des tiers pour vérifier les antécédents de leurs clients.

Mais cette pratique n’est plus d’actualité. Les entreprises utilisent désormais des outils, des plateformes et des applications en ligne avancés pour la plupart des étapes de la connaissance du client. Cela permet d’intégrer rapidement les clients. Vous trouverez ci-dessous quelques outils et applications populaires pour la vérification d’identité et le KYC.

Goulets d’étranglement de l’accueil des clients en ligne

Vérification de l’identité

La vérification de l’identité du client en ligne est le plus grand défi pour l’industrie financière. L’usurpation d’identité, l’usurpation d’identité et l’usurpation d ‘identité sont très possibles en ligne. Les banques et les entreprises d’investissement doivent éviter ces fraudes tout en continuant à inscrire leurs clients en ligne.

Problèmes liés à l’intégration en libre-service

L’accueil des clients en ligne nécessite une grande participation de la part du client. C’est pourquoi un pourcentage non négligeable de clients abandonne le processus de vérification en raison de complications techniques.

Défis liés à l’interface utilisateur

La conception d’une interface utilisateur réfléchie et sans effort reste un défi pour de nombreuses institutions financières. Alors que ces entreprises excellent dans la multiplication de l’argent, elles manquent de vision technologique.

Non-disponibilité de l’infrastructure

À l’exception des villes de niveau 1, l’accès à Internet reste un défi pour de nombreuses localités rurales et semi-urbaines. Le KYC en ligne et la vérification de l’identité nécessitent un accès rapide à l’internet pour le partage de vidéos, d’audio et de documents. L’accès aux ordinateurs, smartphones, tablettes, etc. est également un goulot d’étranglement.

Vérification des documents financiers

La numérisation moindre de la recherche et de l’authentification des documents financiers reste un défi. Il n’est pas possible de vérifier tous les documents en ligne pour chaque client. Certains clients peuvent avoir besoin de vérifications en personne.

Coût de l’assistance à la clientèle

Les entreprises peuvent avoir besoin d’embaucher du personnel supplémentaire pour assister les clients lors de leur inscription en ligne.

Pourquoi la vérification d’identité et l’identification des clients en ligne sont-elles difficiles ?

Tout comme l’onboarding en ligne, le KYC en ligne est également un défi. Les entreprises sont souvent confrontées aux problèmes suivants :

- Erreurs de connectivité fréquentes lorsque le client soumet divers détails à l’aide d’une application web ou mobile. Cela oblige les utilisateurs à recommencer et ils se désintéressent facilement.

- L’infrastructure des technologies de l’information comme les intégrations d’applications, les API, les bases de données gouvernementales, etc. peuvent ne pas se synchroniser de temps en temps.

- La détection des activités frauduleuses devient difficile lorsque les banques et les instituts financiers essaient de tout vérifier en ligne.

- Le processus KYC peut être bloqué en raison de problèmes liés à des tiers et la résolution de ces cas peut s’avérer une tâche ardue pour les entreprises.

- Il est facile de frauder les agences de vérification d’identité tierces qui opèrent dans ce domaine.

- Le client doit posséder des connaissances informatiques de niveau intermédiaire pour effectuer lui-même toutes les étapes du processus KYC.

- Enfin, le processus KYC en ligne est coûteux.

Vous connaissez maintenant les goulets d’étranglement auxquels votre entreprise peut être confrontée en matière d’intégration, de confirmation d’identité et de KYC en ligne. Toutefois, vous pouvez surmonter ces difficultés en utilisant l’un des outils en ligne suivants :

Veriff

Veriff est une solution de vérification d’identité alimentée par l’IA que les organisations peuvent utiliser pour instaurer la confiance par le biais d’une validation d’identité simplifiée.

Avec son aide, vous pouvez convertir les gens en clients précieux en un clin d’œil tout en étant conforme au KYC. Cette application garantit également la transparence des transactions numériques et assure ainsi la sécurité des clients et de l’entreprise.

Veriff dispose d’une technologie de pointe et d’une équipe d’experts qui veillent à ce que votre espace numérique ne soit accessible qu’à des personnes dignes de confiance. Les principaux services offerts par cette application sont les suivants

- Solution de vérification d’identité

- Logiciel de vérification d’identité

- Preuve d’adresse

- Écran AML

- Authentification biométrique

- Capture d’image assistée

Cette plateforme est si simple à utiliser que les utilisateurs doivent passer par un nombre réduit d’étapes pour effectuer la vérification lors de leur première tentative. Les développeurs peuvent l’intégrer à leurs applications à l’aide de l’API ou la déployer avec les SDK mobiles et web. Elle couvre plus de dix mille pièces d’identité émises par le gouvernement, et ce nombre ne cesse de croître.

Jumio

Jumio est une plateforme KYX de nouvelle génération qui fait passer la confiance en ligne au niveau supérieur. Elle offre une solution complète de vérification des clients que vous pouvez effectuer en ligne. Les entreprises obtiennent de cette application la bonne combinaison de contrôles et d’assurances nécessaires pour éloigner les délits financiers et l’usurpation d’identité.

Elle automatise le processus de vérification rapide et précise de l’identité, de sorte qu’un plus grand nombre de clients peuvent être embarqués dans un court laps de temps. Vous pouvez connaître vos clients du monde entier grâce à la prise en charge de 5 000 types d’identité dans 200 pays et territoires.

En outre, Jumio utilise l’approche biométrique pour l’authentification des clients, qui dépasse les normes actuelles du secteur. Elle utilise des millions de points de données spécifiques à un domaine pour une expérience d’identité en ligne plus intelligente et plus rapide.

La vérification d’identité conviviale de cette application réduit les taux d’abandon et arrête les fraudeurs dès le début. En outre, elle identifie et signale les activités suspectes grâce à son filtrage, sa surveillance et sa gestion assistés par l’IA.

Onfido

Les entreprises à la recherche d’une application qui leur permettra d’établir une relation inclusive et sécurisée avec leurs clients devraient opter pour Onfido. Elle tire sa puissance de l’intelligence artificielle pour vous offrir une solution complète de confirmation d’identité.

Grâce à cette plateforme, vous pouvez rapidement intégrer de nouveaux clients, réduire les coûts d’acquisition des clients, détecter les fraudes financières et répondre à diverses exigences de conformité globale telles que KYC et AML. Elle automatise le processus d’intégration des utilisateurs en ligne et prévient la fraude sans compromettre la croissance de la clientèle.

Cette plateforme de vérification d’identité de bout en bout s’accompagne d’une suite de vérification contenant une bibliothèque complète de services de vérification à l’échelle mondiale. En outre, les développeurs peuvent intégrer l’ensemble de la plateforme à l’aide d’une API Onfido unique ou consulter la documentation destinée aux développeurs pour une référence rapide.

Elle utilise des signaux anti-fraude passifs pour détecter les fraudes sans introduire de frictions. Le studio d’orchestration flexible de cette plateforme inclut la vérification des documents et des données biométriques, des sources de données fiables et des signaux de détection de la fraude dans un flux de travail gérable.

Persona

Qu’il s’agisse de connaître vos étudiants, vos commerçants, vos clients, vos chauffeurs, vos travailleurs indépendants ou vos formateurs, Persona est là pour vous aider. Il vous permet de créer l’expérience de vérification d’identité idéale que vous pouvez personnaliser en fonction de vos besoins.

Cette plateforme unique est suffisante pour créer tous les blocs de construction, y compris la création de flux d’utilisateurs et l’automatisation des décisions, avec un contrôle total. Utilisez-la pour n’importe lequel des secteurs suivants :

- KYB

- Conformité

- Crypto

- FinTech

- Marché

Avec Persona, vous disposez de milliers de signaux de fraude passive et de sources de données qui vous aident à souscrire les individus à risque tout en effectuant le KYC/AML.

iDenfy

iDenfy est une plateforme tout-en-un qui vous permet d’effectuer la vérification d’identité, la conformité et la prévention de la fraude. Les entreprises peuvent l’utiliser pour la validation de l’identité tout en se conformant aux réglementations et directives cruciales pour les exigences KYC et AML.

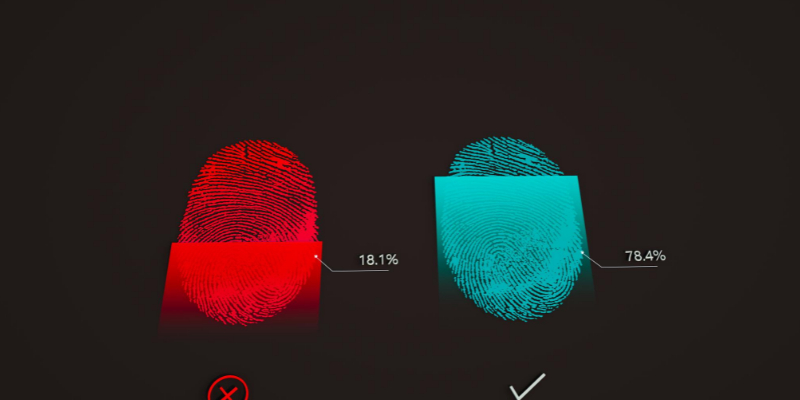

Cette application utilise un service de reconnaissance biométrique alimenté par l’IA pour la vérification de l’identité des clients. Étant donné que l’équipe humaine révise le processus, vous pouvez être assuré d’une vérification d’identité de qualité. En outre, elle prévient les comptes frauduleux et réduit les coûts d’intégration des clients.

ID.me

En utilisant ID.me, les entreprises peuvent obtenir des solutions de vérification d’identité complètes et faciles à déployer. Elle vous permet également de choisir le plan qui convient à votre entreprise et à votre tolérance au risque.

Cette application vérifie l’identité en toute sécurité et en quelques minutes grâce à la vérification physique à distance, aux données du réseau mobile, à la détection des fraudes et aux contrôles de conformité. En outre, ID.me vous permet d’effectuer des vérifications virtuelles en personne grâce à des sessions de vidéoconférence.

Blockpass

Blockpass se distingue des autres entrées de notre liste car il est le pionnier de la vérification d’identité par la blockchain. Elle permet aux entreprises de réaliser des contrôles de conformité sur la chaîne sans avoir besoin de conserver des données. Cette application axée sur la protection de la vie privée offre des solutions clés en main et prend en charge l’API ou la livraison des résultats de la blockchain.

Les organisations DeFi et Crypto désireuses d’atténuer le risque AML sur la Blockchain devraient opter pour cette solution, car elle fournit une vérification des utilisateurs sur la chaîne, mais ne stocke pas les données des clients. Ainsi, les clients peuvent être assurés qu’il n’y aura pas d’utilisation abusive de leurs informations personnelles.

Lightico

Lightico est une application robuste qui permet une vérification instantanée de l’identité des clients et une vérification transparente de l’identité dans le monde entier. Désormais, écartez rapidement les fraudeurs de votre système, sans causer de désagrément à vos précieux clients. Elle offre une sécurité totale à votre processus sans compromettre l’expérience de vos clients.

Avec cette application, vous pouvez augmenter le temps de vérification jusqu’à 80%. Comme Lightico peut effectuer des tâches telles que la signature électronique, la vérification d’identité et l’ajout de documents justificatifs, votre entreprise deviendra plus efficace et vos agents pourront se concentrer sur des tâches plus urgentes.

Processus de vérification d’identité en ligne

La vérification virtuelle de l’identité et l’authentification de l’identité personnelle impliquent des logiciels, du matériel et des processus cryptographiques très avancés. Voici une idée générale du processus :

- L’institution financière développe une application web ou mobile qui peut capturer des vidéos, des images, des documents, des empreintes digitales, des clips audio, des dessins sur écran tactile, etc.

- L’entreprise relie ensuite son application à de nombreuses API de serveurs de documents afin d’authentifier les permis de conduire, les cartes d’identité avec photo, les passeports, les actes de naissance, les cartes d’électeur, les cartes vertes, les numéros de sécurité sociale, les scores de crédit, etc. du client.

- Parfois, des experts en sécurité et des logiciels de reconnaissance faciale se trouvent à l’arrière-plan pour valider les clients.

- Lorsque tous les éléments ci-dessus sont réunis, il suffit aux clients de se connecter à une application web ou mobile et de télécharger des données telles que l’image du visage, la vidéo, le permis de conduire, la signature, etc. et l’outil valide automatiquement les données.

- Le processus essentiel consiste à effectuer des appels API pour authentifier les documents du client à partir du site web de l’autorité émettrice respective.

Les composantes du système KYC en ligne

Le système KYC en ligne se compose de deux éléments principaux. Il s’agit du flux de travail de KYC et du contenu de la vérification d’identité.

Contenu de la vérification d’identité

- Pièce d’identité émise par le gouvernement ou une autre autorité compétente

- Données de reconnaissance faciale du client

- Vidéo du visage du client, de ses documents, de son voisinage, de ses locaux, etc.

- Certificat de naissance pour les services liés à l’âge

- Empreintes digitales

- Signatures numériques et physiques

Flux de travail KYC

- Le programme d’identification des clients (CIP) vérifie les données soumises par le client dans les bases de données correspondantes.

- Le Customer Due Diligence (CDD) mesure les risques financiers associés au client en analysant les transactions financières et les rapports de solvabilité.

- La surveillance constante du compte du client permet de mettre à jour les facteurs de risque en saisissant l’empreinte numérique des transactions financières.

Comment les applications KYC en ligne aident-elles les entreprises ?

Prévenir la fraude à l’identité

Le KYC et la vérification de l’identité sont indispensables aux entreprises financières. Dans le cas contraire, les institutions peuvent subir de lourdes pertes. Les applications KYC virtuelles proposent des processus KYC avancés qui aident les entreprises à authentifier et à valider leurs clients.

Prévenir la fraude sur l’âge

L’âge est crucial dans des secteurs tels que l’assurance, l’investissement, les pensions, les services sociaux, etc. Les applications KYC en ligne peuvent vérifier sans effort les groupes d’âge des clients, de sorte que votre entreprise n’a pas à faire face à la fraude.

Gagner du temps et de l’argent

Vous gagnez du temps et de l’argent en vous abonnant à des outils de vérification d’identité et de KYC en ligne.

Concentrez-vous sur votre cœur de métier

Lorsque vous êtes libéré des tâches inutiles, vous pouvez vous concentrer davantage sur le marketing, les ventes, l’augmentation du chiffre d’affaires, etc.

Intégrez toutes les applications professionnelles

Réutilisez les données des clients dans les CRM, les formulaires, les sites web, les applications, etc. et évitez la saisie manuelle des données.

Satisfaction du client et commodité

Vos clients peuvent accomplir toutes les formalités depuis le confort de leur domicile.

Réflexions finales

Un KYC complet est obligatoire avant que les entreprises puissent prêter, emprunter ou déposer de l’argent. Le KYC et la vérification de l’identité sont tout aussi importants pour l’institution que pour ses clients. Toutefois, cela ne doit pas empêcher votre banque ou votre société financière de se développer. Choisissez l’un des outils ci-dessus pour traiter le KYC et automatiser l’ensemble du processus d’accueil des clients.

Vous pourriez également être intéressé par des solutions de chat applic atif pour offrir une assistance guidée à vos nouveaux clients lorsqu’ils procèdent à la confirmation de leur identité ou au KYC en ligne.