La verificación de la identidad de clientes y empresas es un proceso estándar de gestión de riesgos antes de hacer negocios con cualquier tercero. Gracias a la digitalización de la identidad personal y empresarial, la mayoría de los pasos de la validación KYC están disponibles en línea.

Requisitos legales como el cumplimiento de la ley contra el blanqueo de capitales (AML), las políticas de gestión de riesgos corporativos, etc., imponen el uso de Conozca a su cliente (KYC) en los institutos financieros. Hace unos años, las instituciones financieras contrataban a terceros para realizar comprobaciones de antecedentes para KYC.

Pero esto ya no está de moda. Las empresas utilizan ahora herramientas, plataformas y aplicaciones en línea avanzadas para la mayoría de los pasos de KYC. Esto permite una rápida incorporación de los clientes. A continuación encontrará algunas herramientas y aplicaciones populares para la verificación de la identidad y el KYC.

Cuellos de botella en la incorporación de clientes en línea

Verificación de la identidad

La verificación de la identidad del cliente en línea es el mayor reto para el sector financiero. El robo de identidad, la suplantación de identidad y la suplantación de identidad son muy posibles en línea. Los bancos y las empresas de inversión tienen que evitar estos fraudes, pero sin dejar de dar de alta a los clientes en línea.

Cuestiones relacionadas con la incorporación de autoservicio

La incorporación de clientes en línea requiere mucha intervención por parte del cliente. De ahí que un porcentaje considerable de clientes abandone el proceso de verificación debido a complicaciones técnicas.

Desafíos de la interfaz de usuario

Un diseño de interfaz de usuario bien pensado y sin esfuerzo sigue siendo un reto para muchas instituciones financieras. Aunque estas empresas destacan en la multiplicación del dinero, carecen de visión tecnológica.

Falta de disponibilidad de infraestructuras

Excepto en las ciudades de nivel 1, Internet sigue siendo un reto para muchas localidades rurales y semiurbanas. El KYC en línea y la verificación de identidad requieren un internet rápido para compartir vídeo, audio y documentos. Además, el acceso a ordenadores, smartphones, tabletas, etc., es un cuello de botella.

Verificación de documentos financieros

La menor digitalización de la recuperación y autenticación de documentos financieros sigue siendo un reto. No es posible verificar todos los documentos en línea para cada cliente. Algunos clientes pueden necesitar verificaciones en persona.

Coste de la atención al cliente

Es posible que las empresas necesiten contratar personal adicional de apoyo de primera línea para los clientes con su incorporación en línea.

¿Qué dificulta la verificación de la identidad y el CSC en línea?

Al igual que el onboarding en línea, el KYC en línea también supone un reto. Las empresas se enfrentan con frecuencia a los siguientes problemas:

- Errores frecuentes de conectividad cuando el cliente está enviando varios detalles utilizando una aplicación web o una aplicación móvil. Esto obliga a los usuarios a empezar de nuevo y pierden el interés con facilidad.

- La infraestructura tecnológica de TI, como las integraciones de aplicaciones, las API, las bases de datos gubernamentales, etc., pueden no sincronizarse de vez en cuando.

- La detección de actividades fraudulentas se convierte en un reto cuando los bancos y los institutos financieros intentan verificar todo en línea.

- El proceso KYC podría atascarse debido a problemas de terceros y resolver estos casos puede ser una tarea agitada para las empresas.

- Es fácil defraudar a las agencias de verificación de identidad de terceros que operan sobre el terreno.

- El cliente necesita poseer conocimientos informáticos de nivel intermedio para completar todos los pasos del KYC por sí mismo.

- Por último, el CSC en línea es un proceso costoso.

Ahora ya conoce los cuellos de botella a los que puede enfrentarse su empresa con la incorporación en línea, la confirmación de la identidad y el KYC. Sin embargo, puede superar estos retos utilizando cualquiera de las siguientes herramientas en línea:

Veriff

Veriff es una solución de verificación de identidad impulsada por IA que las organizaciones pueden utilizar para generar confianza mediante una validación de identidad simplificada.

Con su ayuda, puede convertir a las personas en clientes valiosos en un instante y, al mismo tiempo, cumplir con las normas KYC. Esta aplicación también garantiza la transparencia en las transacciones digitales y proporciona así seguridad a los clientes y a la empresa.

Veriff cuenta con tecnología punta y un equipo de expertos que garantizan que su espacio digital sólo sea accesible para personas de confianza. Los principales servicios que ofrece esta aplicación son

- Solución de verificación de identidad

- Software de verificación de identidad

- Comprobante de domicilio

- Pantalla AML

- Autenticación biométrica

- Captura asistida de imágenes

Esta plataforma es tan sencilla de utilizar que los usuarios deben seguir menos pasos para completar la verificación en su primer intento. Los desarrolladores pueden integrarla en sus aplicaciones mediante API o implantarla con SDK para móviles y web. Cubre más de diez mil identificaciones emitidas por el gobierno para su comodidad, y el número sigue creciendo.

Jumio

Jumio es una plataforma KYX de nueva generación que lleva la confianza en línea al siguiente nivel. Ofrece una solución completa para la verificación de clientes que puede realizar en línea. Las empresas obtienen de esta aplicación la combinación adecuada de controles y garantías necesarios para mantener alejados los delitos financieros y el fraude de identidad.

Automatiza el proceso para que la verificación de la identidad sea rápida y precisa, de modo que puedan incorporarse más clientes en un breve periodo de tiempo. Podrá conocer a sus clientes de todo el mundo gracias a su compatibilidad con 5.000 tipos de documentos de identidad de 200 países y territorios.

Además, Jumio utiliza el enfoque biométrico para la autenticación de clientes, que supera los estándares actuales del sector. Utiliza millones de puntos de datos específicos del dominio para una experiencia de identidad en línea más inteligente y rápida.

La verificación de identidad fácil de usar de esta aplicación reduce las tasas de abandono y pone freno a los defraudadores desde el principio. Además, identifica y notifica las actividades sospechosas gracias a su detección, supervisión y gestión impulsadas por IA.

Onfido

Las empresas que busquen una aplicación que potencie una relación inclusiva y segura con sus clientes deberían apostar por Onfido. Deriva su poder de la Inteligencia Artificial para ofrecerle una solución completa de confirmación de identidad.

Con la ayuda de esta plataforma, podrá dar de alta rápidamente a nuevos clientes, reducir los costes de captación de clientes, detectar fraudes financieros y cumplir diversos requisitos de conformidad global como KYC y AML. Automatiza el proceso de incorporación de usuarios en línea y evita el fraude sin comprometer el crecimiento de los clientes.

Esta plataforma de verificación de identidad de extremo a extremo viene con una Suite de Verificación que contiene una completa biblioteca global de servicios de verificación. Aparte de todo esto, los desarrolladores pueden integrar toda la plataforma con una única API de Onfido o consultar la documentación para desarrolladores para obtener una referencia rápida.

Utiliza señales antifraude pasivas para la detección del fraude sin introducir fricciones. El estudio de orquestación flexible de esta plataforma incluye la verificación de documentos y biométrica, fuentes de datos fiables y señales de detección de fraude en un flujo de trabajo manejable.

Persona

Tanto si se trata de conocer a sus estudiantes, comerciantes, clientes, conductores, autónomos o instructores, Persona está aquí para ayudarle. Le permite crear la experiencia de verificación de identidad ideal que puede personalizar según sus necesidades.

Esta plataforma única es suficiente para crear todos los bloques de construcción, incluyendo la creación de flujos de usuarios y la automatización de decisiones, con un control total. Utilícela para cualquiera de los siguientes sectores:

- KYB

- Cumplimiento

- Cripto

- FinTech

- Mercado

Con Persona, obtendrá miles de señales pasivas de fraude y fuentes de datos que le ayudarán a suscribir a individuos de riesgo mientras realiza KYC/AML.

iDenfy

iDenfy es una plataforma todo en uno donde puede realizar la verificación de la identidad, el cumplimiento y la prevención del fraude. Las empresas pueden utilizarla para la validación de la identidad y, al mismo tiempo, cumplir con las normativas y directivas cruciales para los requisitos KYC y AML.

Esta aplicación utiliza un servicio de reconocimiento biométrico impulsado por IA para la verificación de la identidad de los clientes. Dado que su equipo humano revisa el proceso, puede estar seguro de una verificación de identidad de calidad. Además, evita las cuentas fraudulentas y reduce los costes de incorporación de clientes.

ID.me

Con ID.me, las empresas pueden obtener soluciones de verificación de identidad completas y de fácil implantación. También le permite elegir el plan adecuado para su negocio y su tolerancia al riesgo.

Esta aplicación verifica de forma segura la identidad en cuestión de minutos con la verificación remota de la identidad física, los datos de la red móvil, la detección de fraudes y las comprobaciones de conformidad. Además, ID.me le permite realizar comprobaciones virtuales en persona mediante sesiones de videoconferencia.

Blockpass

Blockpass destaca entre las demás entradas de nuestra lista por ser la pionera en la verificación de identidad Blockchain. Permite a las empresas realizar comprobaciones de conformidad en la cadena sin necesidad de conservar datos. Esta aplicación centrada en la privacidad ofrece soluciones llave en mano y admite la entrega de resultados mediante API o blockchain.

Las organizaciones DeFi y Crypto que deseen mitigar el riesgo AML en la Blockchain deberían optar por esta solución, ya que proporciona una verificación de usuarios en la cadena, pero no almacena los datos de los clientes. Por lo tanto, los clientes pueden estar seguros de que no habrá un uso indebido de su información personal.

Lightico

Lightico es una robusta aplicación para el KYC instantáneo y la verificación de identidad sin fisuras en todo el mundo. Mantenga a los defraudadores fuera de su sistema rápidamente, sin causar molestias a sus valiosos clientes. Ofrece total seguridad a su proceso sin comprometer la experiencia del cliente.

Con esta aplicación, puede aumentar el tiempo de verificación hasta un 80%. Como Lightico puede realizar tareas como la firma electrónica, la verificación del DNI y la adición de documentos acreditativos, su negocio será más eficiente, ya que sus agentes podrán centrarse en tareas más urgentes.

Proceso de verificación de identidad en línea

El KYC virtual y la autenticación de la identidad personal implican procesos de software, hardware y criptográficos muy avanzados. He aquí una idea general del proceso:

- La entidad financiera desarrolla una aplicación web o móvil que puede capturar vídeos, imágenes, documentos, huellas dactilares, clips de audio, dibujos en la pantalla táctil, etc.

- Ahora, la empresa vincularía su app con muchas API de servidores de documentos para autenticar los permisos de conducir, los documentos de identidad con fotografía, los pasaportes, los certificados de nacimiento, las tarjetas de registro de votantes, las tarjetas verdes, los SSN, las puntuaciones de crédito, etc. del cliente.

- A veces, expertos en seguridad y software de reconocimiento facial se encuentran en el extremo posterior para validar a los clientes.

- Cuando todo lo anterior está configurado, los clientes sólo tienen que iniciar sesión en una aplicación web o móvil y cargar datos como la imagen facial, el vídeo, el permiso de conducir, la firma, etc., y la herramienta valida automáticamente la entrada.

- El proceso esencial consiste en realizar llamadas a la API para autenticar los documentos de los clientes desde el sitio web de la autoridad emisora correspondiente.

Los componentes del CSC en línea

El CSC en línea consta de dos componentes principales. Estos son el flujo de trabajo de KYC y el contenido de verificación de identidad.

Contenido de verificación de identidad

- Documento de identidad expedido por el gobierno u otra autoridad competente

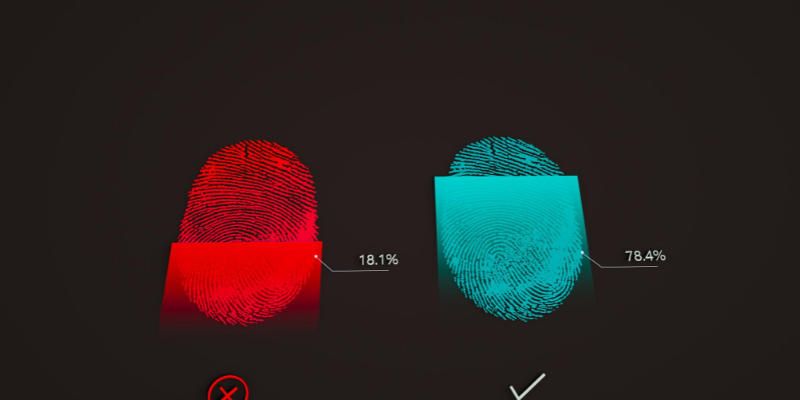

- Datos de reconocimiento facial del cliente

- Vídeo de la cara del cliente, documentos, alrededores, local, etc.

- Certificado de nacimiento para servicios críticos de edad

- Huella dactilar

- Firmas digitales y físicas

Flujo de trabajo CSC

- Programa de Identificación de Clientes o CIP flujo de trabajo que verifica los datos enviados por el cliente con las bases de datos respectivas.

- La Diligencia Debida sobre el Cliente o DDC mide los riesgos financieros asociados al cliente mediante el análisis de las transacciones financieras y los informes crediticios.

- Supervisión constante de la cuenta del cliente para actualizar los factores de riesgo mediante la captura de la huella digital de las transacciones financieras.

¿Cómo ayudan las aplicaciones KYC en línea a las empresas?

Prevenir el fraude de identidad

El KYC y la verificación de la identidad son imprescindibles para las empresas financieras. De lo contrario, las instituciones pueden asumir grandes pérdidas. Las aplicaciones KYC virtuales ofrecen procesos KYC avanzados que ayudan a las empresas a autenticar y validar a sus clientes.

Prevenir el fraude de edad

La edad es crucial en sectores como los seguros, las inversiones, las pensiones, los servicios sociales, etc. Las aplicaciones virtuales de KYC pueden verificar sin esfuerzo los grupos de edad de los clientes, para que su empresa no tenga que enfrentarse al fraude.

Ahorre tiempo y dinero

Ahorrará dinero y tiempo suscribiéndose a las herramientas de verificación de identidad y KYC en línea.

Céntrese en el negocio principal

Cuando tenga tiempo libre de tareas innecesarias, podrá concentrarse más en el marketing del negocio, las ventas, el aumento de los ingresos, etc.

Integre todas las aplicaciones empresariales

Reutilice los datos de los clientes en CRM, formularios, sitios web, aplicaciones, etc., y evite la introducción manual de datos.

Satisfacción del cliente y comodidad

Sus clientes podrán realizar todos los trámites desde la comodidad de su hogar.

Reflexiones finales

Un CSC completo es obligatorio antes de que las empresas puedan prestar, pedir prestado o depositar dinero. El CSC y la verificación de la identidad son igualmente importantes para la institución y sus clientes. Sin embargo, no debe impedir que su banco o empresa financiera crezca. Elija cualquiera de las herramientas anteriores para procesar el KYC y automatizar todo el proceso de incorporación de clientes.

Puede que también le interesen las soluciones de chat de aplicaciones para ofrecer asistencia guiada a sus nuevos clientes cuando completen la confirmación de identidad o el KYC en línea.